家づくり

住宅取得資金贈与の税金対策

住宅建築のプロが納得できる

家づくりのヒントをお話しするブログ。

今回のテーマは

「住宅資金贈与の税金対策」です。

中でも意外と知られていない

「共有名義」というやり方の

メリット・デメリットを紹介します。

※贈与税非課税枠が拡大されています。

2023年12月31日までに贈与を受けるなら

贈与税非課税枠の利用が有利です。

該当部分については随時更新しています。

家づくりのヒントをお話しするブログ。

今回のテーマは

「住宅資金贈与の税金対策」です。

中でも意外と知られていない

「共有名義」というやり方の

メリット・デメリットを紹介します。

※贈与税非課税枠が拡大されています。

2023年12月31日までに贈与を受けるなら

贈与税非課税枠の利用が有利です。

該当部分については随時更新しています。

家づくりを考え始めたころに

いちばん不安なことといえば

やっぱりお金!!!ですよね。

人生最大の買い物だから

失敗したくないのはもちろんだけど

いちばん不安なことといえば

やっぱりお金!!!ですよね。

人生最大の買い物だから

失敗したくないのはもちろんだけど

そもそもいったいいくら払えば

どんな家が手に入るんだろう?

どんな家が手に入るんだろう?

住宅ローンはいくらまで組めて、

月々の返済はどのくらいになるんだろう?

月々の返済はどのくらいになるんだろう?

一生に一度の家づくりでは

すべてが初めてのことばかりで、

見当もつきません。

すべてが初めてのことばかりで、

見当もつきません。

お金は生活の基盤ですし、

これからの長い人生がかかっていますから、

心配になって当然です。

これからの長い人生がかかっていますから、

心配になって当然です。

そんなときにご両親から

「少し援助しようか」と言われたら、

こんなありがたい話はありません!

「少し援助しようか」と言われたら、

こんなありがたい話はありません!

素直に飛びついてしまいましょう。

当社でも親御さんから

資金援助を受けられるお客様は

結構いらっしゃいます。

でもたとえ親子でも

お金などの財産をもらったら

税金がかかってしまいます。

贈与税です。

今回は賢く節税して

ご両親のお金を活かすために

まずは贈与税の基礎控除と

非課税枠について確認しましょう。

そして後半では

共有名義という方法を取り上げて

相続時精算課税制度との違いも考えます。

資金援助を受けられるお客様は

結構いらっしゃいます。

でもたとえ親子でも

お金などの財産をもらったら

税金がかかってしまいます。

贈与税です。

今回は賢く節税して

ご両親のお金を活かすために

まずは贈与税の基礎控除と

非課税枠について確認しましょう。

そして後半では

共有名義という方法を取り上げて

相続時精算課税制度との違いも考えます。

この記事でわかること

□ 贈与税のしくみ

□ 不動産の共有名義とは

□ 共有名義のメリット・デメリット

□ 相続時精算課税制度とは

□ 不動産の共有名義とは

□ 共有名義のメリット・デメリット

□ 相続時精算課税制度とは

目次

贈与税の基礎控除額は年間110万円です。

つまりもらったお金(財産)が

年間110万円までなら贈与税はかかりません。

これは住宅資金に限らない、

贈与にまつわる基本的なルールです。

まずこれを覚えておいてください。

次に110万円を超えても

もらうお金が住宅資金なら

一定の金額までは税金がかからない

「非課税枠」があります。

2023年12月31日までは

一般住宅500万円、

一定基準を満たした住宅1000万円まで

住宅資金贈与が非課税になります。

贈与を予定されているみなさまは

ぜひこの期間に制度を活用して下さい。

一定の基準を満たした住宅とは

耐震性・省エネ性・高齢者配慮対策の

いずれかが優れた住宅のことで

それぞれ基準が決まっているほか、

実際の手続きの際には

それを証明する書類が必要です。

詳しくは国税庁サイトをご確認ください。

また、こちらの記事もご覧ください。

>住宅資金贈与の非課税措置

非課税枠が拡大されている期間は

そちらの活用を優先しつつ、

非課税枠の上限を超える

贈与を検討している場合や

2023年1月以降の契約をご予定の場合、

これ以降の内容を参考にしてください。

※以下は贈与税非課税枠500万円の場合。

住宅資金贈与の非課税制度拡充期間は

そちらの利用を優先的に検討してください。

610万円までなら

贈与税ゼロだとわかりましたが

それを超えて資金援助を受ける場合は

どうしたらいいのでしょうか?

相続時精算課税制度を

検討される方も多いようですが

親御さんとの共有名義にする

という方法もぜひ一度

検討していただきたいと思います。

(相続時精算課税制度ってなに!?

ってなりますよね。

後で解説しますので少々お待ちください)

でもその前に共有名義って

どういうことなのか、

確認しておきましょう。

共有名義とは

家が完成したあとの不動産登記の際に

「複数の人が所有権を持つ」と

登記することです。

ご夫婦で共有名義にされることは

よくありますね。

このとき、それぞれの持ち分は

出資した金額によって決まります。

例えば3000万円の家を建てるのに

ご主人が2000万円、奥様が1000万円を

出したとすると

この家の所有権は3分の2がご主人、

3分の1が奥様ということになります。

ご夫婦で共有名義にした場合の

おもなメリット・デメリットは

こんな感じです。

メリット

□ 住宅ローン控除が2人分受けられる

□ 住宅売却時の特別控除が2倍受けられる

デメリット

□ 一方が退職した場合などに

他方が2人分の住宅ローンを支払ったら

贈与とみなされ、贈与税の対象になる。

このあたりのくわしい話は

また別の機会に取り上げることにして、

次に親御さんからの資金援助の際に

共有名義を検討してほしい理由を

相続時精算課税制度と

比べながら見ていきましょう。

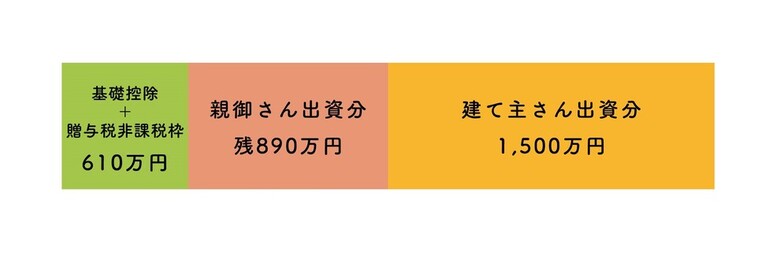

話をわかりやすくするために

具体的な例を考えてみましょう。

住宅の建築費総額 3000万円

頭金なし

親御さんから1500万円の資金援助

こんな状態です。

前半でお話ししたように

610万円までは課税0円で

贈与としてもらうことができるので

素直にもらってしまいましょう。

こうなりますね。

610万円までは課税0円で

贈与としてもらうことができるので

素直にもらってしまいましょう。

こうなりますね。

親御さんからの援助金のうち、

贈与税の基礎控除+非課税を超えた

890万円をどうするかが問題になります。

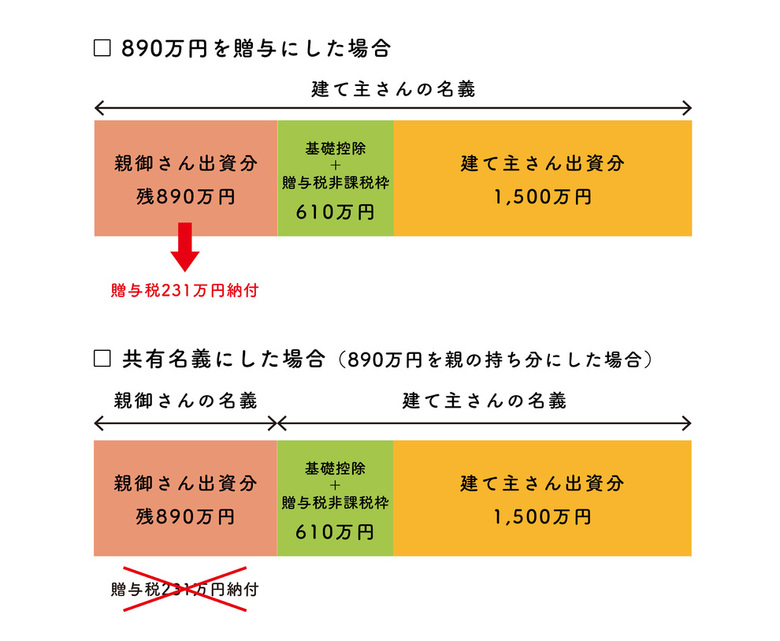

普通に贈与税を支払うとしたら

こうなります。

贈与額890万円の場合の税率 40%

控除額 125万円

※税率と控除額の詳細は

国税庁のHPをご覧ください。

つまり

890万円 × 40%-125万円 → 231万円

援助してもらった1500万円のうち

231万円を贈与税として

納めることになります。

感覚的には「結構な金額だな~」と

思ってしまいます。

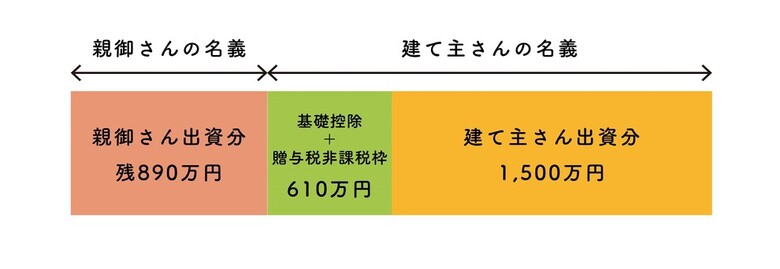

では共有名義にしたら

どうなるんでしょうか。

贈与を受けた610万円分は

建て主さんの名義になり

資金援助の残り890万円分が

親御さんの名義になります。

贈与税の基礎控除+非課税を超えた

890万円をどうするかが問題になります。

普通に贈与税を支払うとしたら

こうなります。

贈与額890万円の場合の税率 40%

控除額 125万円

※税率と控除額の詳細は

国税庁のHPをご覧ください。

つまり

890万円 × 40%-125万円 → 231万円

援助してもらった1500万円のうち

231万円を贈与税として

納めることになります。

感覚的には「結構な金額だな~」と

思ってしまいます。

では共有名義にしたら

どうなるんでしょうか。

贈与を受けた610万円分は

建て主さんの名義になり

資金援助の残り890万円分が

親御さんの名義になります。

わかりやすいように

ブロックを並べ替えてみました。

贈与税を払って贈与を受ければ

青い部分も建て主さんの名義になりますが

あえてこの状態のままにするのが

節税のポイントです。

この状態、

つまり共有名義なら

贈与税はかからないんです!

だって贈与してませんから。

先ほど計算した117万円を

納める必要はありません。

比べてみるとこんな感じです。

ブロックを並べ替えてみました。

黄色とオレンジが建て主さんの名義、

青が親御さんの名義(=所有分)です。

青が親御さんの名義(=所有分)です。

贈与税を払って贈与を受ければ

青い部分も建て主さんの名義になりますが

あえてこの状態のままにするのが

節税のポイントです。

この状態、

つまり共有名義なら

贈与税はかからないんです!

だって贈与してませんから。

先ほど計算した117万円を

納める必要はありません。

比べてみるとこんな感じです。

なんだか得した気がしませんか?

この方法にはデメリットもあります。

まず、親御さんの所有分については

親御さんに不動産取得税や

固定資産税の納付義務が生じます。

親御さんの負担になってしまうので

共有名義にしようと思ったら

事前にきちんと相談しておきましょう。

もうひとつの心配は

相続が発生したとき。

親御さんの所有分は

相続の対象になりますが

兄弟などほかに

相続の権利をもつ人がいる場合、

必ずしも親御さんが所有していた分が

建て主さんのものになるとは限りません。

この点については遺言書をつくるなど

生前に準備しておくことが肝心です。

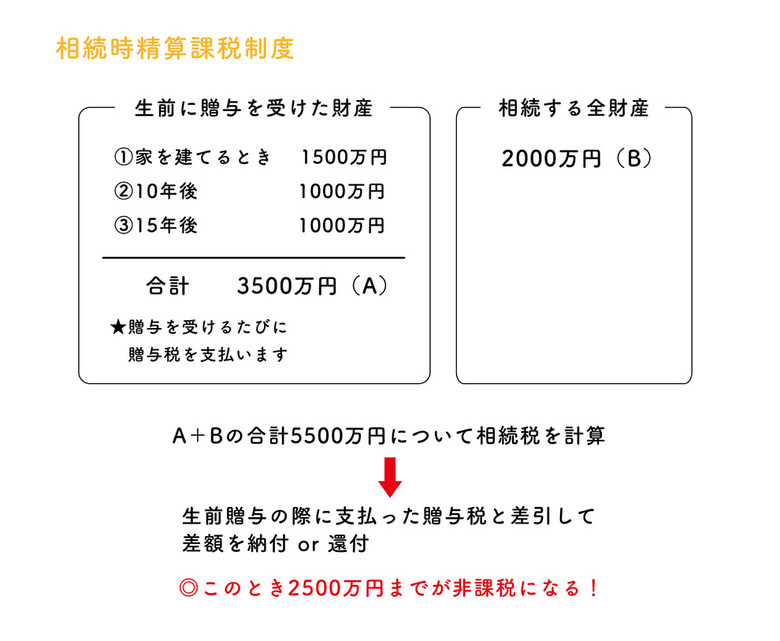

贈与税を節税する代表的な方法として

相続時精算課税制度があります。

これは親から子に

お金や財産を提供する場合に

贈与ではなく

生前相続だとみなす制度です。

住宅資金に限らず、

生涯で合計2500万円まで

非課税になります。

ただし「相続時精算」という名の通り

非課税枠が適用されるのは

相続が発生したときです。

相続は発生するまでは贈与を受けたら

毎回贈与税を払わなければいけません。

そして最終的に相続が発生した際に

①生前に受けた贈与

②親御さんが亡くなってから発生する相続分

の合計金額(①+②)を対象に

相続税を計算し、

生前贈与のときに納めていた贈与税と

差し引きした差額の相続税を

納めることになります。

差し引きした結果によっては

納め過ぎた税金が

還付されることもあります。

このときの非課税枠が

2500万円というわけです。

「こっちの方がおトク!?」と

思われましたか?

思われましたか?

この制度を選択すると、

前半でご紹介した贈与税の

基礎控除が受けられなくなるので

年間110万円以下の贈与でも

贈与税が発生します。

前半でご紹介した贈与税の

基礎控除が受けられなくなるので

年間110万円以下の贈与でも

贈与税が発生します。

また、一度選択したら

二度と撤回できないので、

将来相続税の制度が変わった場合には

もしかしたら損をすることも

あるかもしれません。

二度と撤回できないので、

将来相続税の制度が変わった場合には

もしかしたら損をすることも

あるかもしれません。

贈与する側の親が60歳以上などの

条件もありますので、

詳しくは国税庁のHPをご覧ください。

でも、そんなことよりなにより

住宅についてだけいえば

すごく大きな違いがあります。

それは税額を算出する根拠になる

評価額が決まるタイミング。

共有名義にしておいて相続した場合

相続が発生した時点の評価額が

税額算出の根拠になります。

ところが

相続時精算課税制度を選んでいると

贈与を受けたとき、すなわち新築のときの

評価額で税額が決まることになるんです!

これはとても大きな違いです。

なぜなら、ご存知の通り

住宅の評価額は築年数とともに

どんどん下がっていくんですから。

もし新築後20年経って

相続が発生したら

その建物の評価額は

雲泥の差といっていいほど

下がっているでしょう。

その分だけ税額もまったく違ってきます。

※20年ほどで資産価値がどんどん下がっていく

現在の評価のしくみがよいか悪いかは

別の問題としておきましょうね。

現在の評価のしくみがよいか悪いかは

別の問題としておきましょうね。

相続時精算課税制度を選ぶ場合には、

こんなこともよく考えてほしいと思います。

こんなこともよく考えてほしいと思います。

※以下は贈与税非課税枠500万円の場合。

非課税枠拡充期間はそちらの利用を

優先的に検討してください。

親御さんからの貴重な資金援助を

賢く活かすためには・・・

賢く活かすためには・・・

①贈与税の基礎控除110万円と

非課税枠700万円を活用する。

非課税枠700万円を活用する。

②共有名義にする or

相続時精算課税制度を適用

という選択肢も検討する。

相続時精算課税制度を適用

という選択肢も検討する。

共有名義にするメリットは

贈与時に高い贈与税を払うことなく、

相続時にそのときの評価額

(新築時より下がっている)

に対して相続税を払うことにより

税金の額を抑えることができる。

相続時にそのときの評価額

(新築時より下がっている)

に対して相続税を払うことにより

税金の額を抑えることができる。

ご夫婦の共有名義はよくありますが、

それに比べると、

親子で共有名義にするメリットは

なぜかあまり知られていません。

それに比べると、

親子で共有名義にするメリットは

なぜかあまり知られていません。

今回は意外と知られていない

共有名義の活用を取り上げてきましたが

実際にはご家族の資産状況や建築金額、

建て主さんと親御さんの出資割合などにより

何がお得になるかは人によって異なります。

詳しくは住宅会社の営業スタッフなど

専門家に相談してくださいね。